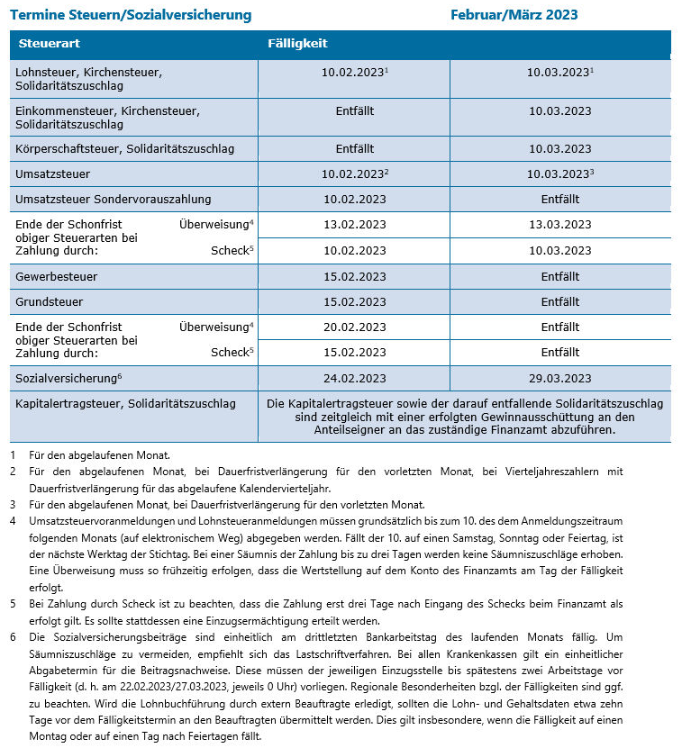

Termine Februar 2023

Bitte beachten Sie die folgenden Termine, zu denen die Steuern fällig werden:

Gesetzgebung

Plattformen-Steuertransparenzgesetz

Seit dem 01.01.2023 ist das Plattformen-Steuertransparenzgesetz in Kraft getreten. Durch das Gesetz werden private Verkäufe an das Finanzamt gemeldet, wenn nicht bestimmte Bedingungen erfüllt sind.

Alle Online-Marktplätze wie Amazon, eBay und andere, welche digitale Dienstleistungen anbieten, sowie eBay Kleinanzeigen, Facebook Marketplace und Airbnb, sind zur Meldung verpflichtet.

Private Nutzer, die pro Kalenderjahr mehr als 30 Verkäufe auf einer Plattform tätigen oder mit ihren Verkäufen auf Online-Marktplätzen mehr als 2.000 Euro Einnahmen erzielen, müssen automatisch an das Finanzamt gemeldet werden.

Alle gewerblichen Nutzer, also Einzelhändler, die auf entsprechenden Plattformen Waren verkaufen, müssen von den Plattformbetreibern mit all ihren getätigten Verkäufen an das Bundeszentralamt für Steuern gemeldet werden.

Bis zum 31.01.2024 müssen die betroffenen Plattformbetreiber dem Bundeszentralamt für Steuern Daten über alle Verkäufe des Kalenderjahres, die Namen der Verkäufer, die Steueridentifikationsnummer, die Postanschrift, die Bankverbindung und alle relevanten Transaktionen übermitteln.

Hinweis

Die Meldepflicht gilt pro Plattform.

Jedem, der über entsprechende Plattformen handelt, muss bewusst sein, dass über die Meldepflichten ein noch genauer Abgleich mit den erklärten Umsatzgrößen durch die Finanzverwaltung möglich ist.

Das Plattformen-Steuertransparenzgesetz betrifft nicht nur Verkäufe von Waren, sondern auch den Verkauf von digitalen Dienstleistungen (z. B. Übernachtungen über Airbnb, Verkauf von Eintrittskarten über Online-Plattformen). Eine Ausnahme von der Meldepflicht stellt der Verkauf von Gegenständen durch Privatpersonen dar, die keine Gegenstände des täglichen Bedarfs sind (z. B. Schmuck). Gegenstände des täglichen Gebrauchs (z. B. Elektrogeräte, Autos, etc.) fallen nicht unter diese Ausnahme.

Das Plattformen-Steuertransparenzgesetz ist länderübergreifend angelegt und gilt zwischen allen EU-Mitgliedstaaten. Realisiert wird dies mittels elektronischem Austausch von Daten zwischen den Finanzbehörden.

Hinweis

Man gehört zum Verkäuferkreis, wenn man mehr als 30 Verkäufe auf einem Online-Marktplatz tätigt. Dann sollte man dem Finanzamt glaubhaft belegen können, warum die Verkäufe stattgefunden haben, um eventuelle Steuernachzahlungen zu vermeiden.

Einkommensteuer

Energiepreispauschale für Studierende unterliegt nicht der Besteuerung

Studierende und Fachschüler erhalten – auf Antrag – eine einmalige Energiepreispauschale i. H. von 200 Euro. Voraussetzung für eine Auszahlung der Pauschale ist, dass die Berechtigten am 01.12.2022 an einer Hochschule in Deutschland immatrikuliert bzw. an einer Berufsfachschule angemeldet sind.

Nachdem der Bundesrat am 16.12.2022 grünes Licht für den Gesetzentwurf gegeben hat, trat das Gesetz am 21.12.2022 in Kraft

(Studierenden-Energiepreispauschalengesetz – EPPSG).

Diese Energiepreispauschale wird nicht der Besteuerung unterliegen und sie wird weder bei einkommensabhängigen Leistungen und Sozialleistungen noch bei Sozialversicherungsbeiträgen zu berücksichtigen sein.

Anspruch auf die einmalige Energiepreispauschale i. H. von 200 Euro haben:

- Studierende

- Schüler in Fachschulklassen, deren Besuch eine berufsqualifizierende Berufsausbildung voraussetzt,

- Schüler in Berufsfachschulklassen und Fachschulklassen, die in einem mindestens zweijährigen Ausbildungsgang einen berufsqualifizierenden Abschluss vermitteln, sowie

- Schüler in vergleichbaren Bildungsgängen

Da die für eine unmittelbare Auszahlung nötigen Daten (z. B. Bankverbindungen) nicht vorliegen, muss die Energiepreispauschale von den Studierenden bzw. Fachschülern beantragt werden.

Bund und Länder wollen gemeinsam eine digitale Antragsplattform entwickeln, über die die Auszahlung beantragt werden kann.

Weitere Entlastungen für Studierende

Die Bundesregierung hat eine BAföG-Reform auf den Weg gebracht, die bereits zum 01.08.2022 in Kraft getreten ist. Damit können Studierende sowie Schüler schon in diesem Wintersemester von erheblichen Leistungsverbesserungen profitieren. Des Weiteren hat die Bundesregierung aufgrund der steigenden Energiepreise einen Heizkostenzuschuss beschlossen. Mit diesem ersten Heizkostenzuschlag erhalten BAföG-Geförderte, die außerhalb der elterlichen Wohnung wohnen, sowie Aufstiegs-BAföG-Geförderte, die einen Unterhaltsbeitrag erhalten, pauschal einmalig 230 Euro. Dieser wird zurzeit ausgezahlt. Die Auszahlung des zweiten Heizkostenzuschusses i. H. von 345 Euro, welcher auch vom Bundesrat gebilligt worden ist, ist für Ende Januar, Anfang Februar 2023 vorgesehen. Im September haben einkommensteuerpflichtige Erwerbstätige eine einmalige Energiepreispauschale i. H. von 300 Euro erhalten, welche zusammen mit dem Lohn ausgezahlt wurde. Wer neben dem Studium arbeitet (z. B. in einem Minijob oder als Werkstudent) und in Deutschland wohnt, hat diese Pauschale auch bekommen.

Homeoffice und häusliches Arbeitszimmer ab 01.01.2023

Seit 01.01.2023 ist das Arbeiten im Homeoffice steuerlich attraktiver geworden. Das überarbeitete Jahressteuergesetz 2022, welches am 16.12.2022 im Bundesrat verabschiedet wurde, sieht noch einmal einige Verbesserungen bei der Homeoffice-Pauschale und beim häuslichen Arbeitszimmer vor.

Durch das Jahressteuergesetzes 2022 sind ab 01.01.2023 verschiedene Neuregelungen zum häuslichen Arbeitszimmer und zur Homeoffice-Pauschale zu beachten, die Einfluss auf den zu beantragenden Werbungskostenabzug in der Steuererklärung 2023 bzw. auf die Höhe des zu beantragenden Lohnsteuerfreibetrags für 2023 haben können.

Homeoffice-Pauschale

Die Homeoffice-Pauschale hat der Gesetzgeber auf sechs Euro pro Tag ab 01.01.2023 angehoben und dauerhaft eingeführt. Sie kann ab 01.01.2023 für bis zu 210 Tage statt bisher 120 Tage im Jahr in Anspruch genommen werden. Beschäftigte können dann maximal 1.260 Euro pro Jahr statt bisher 600 Euro absetzen. Diesen Höchstbetrag können Beschäftigte nutzen, die an 210 Tagen im Jahr im Homeoffice arbeiten – unabhängig davon, ob es sich um eine oder verschiedene berufliche Tätigkeiten handelt.

Die Homeoffice-Pauschale gilt auch, wenn kein häusliches Arbeitszimmer zur Verfügung steht.

Aber: Das Finanzamt gewährt die Homeoffice-Pauschale nicht zusätzlich, sondern verrechnet diese Pauschale mit dem Arbeitnehmer-Pauschbetrag. Der Arbeitnehmer-Pauschbetrag von bisher 1.000 Euro erhöht sich ab 01.01.2023 auf 1.230 Euro.

Häusliches Arbeitszimmer ab 01.01.2023

Bildet das häusliche Arbeitszimmer den Mittelpunkt der gesamten beruflichen Tätigkeit, können die Aufwendungen in voller Höhe als Betriebsausgaben oder Werbungskosten abgezogen werden. Dies gilt auch dann, wenn für die betriebliche oder berufliche Tätigkeit ein anderer Arbeitsplatz zur Verfügung steht. Zur Erleichterung kann der Steuerpflichtige anstelle der tatsächlichen Aufwendungen aber auch einen pauschalen Betrag in Höhe von 1.260 Euro geltend machen (sog. Jahrespauschale). Damit müssen Arbeitnehmer die tatsächlichen Kosten nicht mehr nachweisen bzw. keine Belege mehr sammeln.

Sollten die Voraussetzungen für den Abzug der Aufwendungen für ein häusliches Arbeitszimmer nicht im gesamten Jahr vorliegen, ermäßigt sich der Betrag von 1.260 Euro um ein Zwölftel (=105 Euro/Monat).

Häusliches Arbeitszimmer bei gesundheitsbedingten Einschränkungen

Im Streitfall klagte ein zusammen veranlagtes Ehepaar vor dem Finanzgericht Berlin-Brandenburg. Die Ehefrau führte an, dass ihr der betriebliche Arbeitsplatz nicht an allen Tagen „zur Verfügung gestanden habe“, weil sie aufgrund ihrer gesundheitlichen Einschränkungen zumindest an einem Arbeitstag in der Woche aus dem Homeoffice tätig werden könne. Anderenfalls verschlimmere sich ihr Gesundheitszustand. Nach Ansicht des beklagten Finanzamtes hat der betriebliche Arbeitsplatz der Klägerin objektiv zur Verfügung gestanden. Sie nutze ihn allein aus subjektiven Gründen nicht arbeitstäglich.

Dem ist das Finanzgericht Berlin-Brandenburg nicht gefolgt. Es entschied, dass es maßgeblich darauf ankommt, ob es dem Steuerpflichtigen zugemutet werden kann, den vom Arbeitgeber zur Verfügung gestellten Arbeitsplatz arbeitstäglich zu nutzen. Da die Klägerin jedoch aus ärztlicher Sicht gehalten war, an einzelnen Tagen von zu Hause aus zu arbeiten, um langfristig ihre Arbeitsfähigkeit zu erhalten, könne ihr der Werbungskostenabzug nicht versagt werden. Dieser sei allerdings auf 1.250 Euro begrenzt, da das häusliche Arbeitszimmer nicht den Mittelpunkt der gesamten betrieblichen und beruflichen Betätigung der Klägerin gebildet habe.

Hinweis

Gemäß § 9 Abs. 5 i. V. m. § 4 Abs. 5 Satz 1 Nr. 6b Satz 1 EStG kann ein Steuerpflichtiger Aufwendungen für ein häusliches Arbeitszimmer nicht als Werbungskosten abziehen. Eine Ausnahme gilt, wenn für die betriebliche oder berufliche Tätigkeit ein anderer Arbeitsplatz nicht zur Verfügung steht (§ 4 Abs. 5 Satz 1 Nr. 6b Satz 2 EStG).

Mehrgewinn aus der Korrektur eines unrechtmäßigen Betriebsausgabenabzugs bei Gewinnermittlung zuzurechnen

Ein Mehrgewinn, der aus der Korrektur nicht betrieblich veranlasster Betriebsausgaben stammt und im laufenden Gesamthandsgewinn enthalten ist, ist bei der Gewinnermittlung durch Einnahmen-Überschuss-Rechnung abweichend vom allgemeinen Gewinnverteilungsschlüssel zuzurechnen, wenn die zugrundeliegenden Aufwendungen ausschließlich einem Mitunternehmer zugutegekommen sind. So entschied der Bundesfinanzhof.

Für die Zurechnung eines solchen Mehrgewinns bei diesem Mitunternehmer sei bei der Gewinnermittlung durch Einnahmen-Überschuss-Rechnung unerheblich, ob der Mitunternehmerschaft aufgrund der unrechtmäßigen Verausgabung der Gesellschaftsmittel ein Ersatzanspruch zustehe, der im Gewinnermittlungszeitraum der Verausgabung uneinbringlich oder wertlos sei.

Kostendeckelung bei Leasingfahrzeugen und EÜR

Eine beim Vertragsabschluss geleistete Leasingsonderzahlung für einen Firmenwagen ist laut Bundesfinanzhof für Zwecke der Kostendeckelung auch dann periodengerecht auf die einzelnen Jahre des Leasingzeitraums zu verteilen, wenn der Steuerpflichtige seinen Gewinn durch Einnahmen-Überschuss-Rechnung

ermittelt.

Hinweis

Mit dieser Entscheidung ist der Bundesfinanzhof der Linie der Finanzverwaltung gefolgt und hat eine früher bei Einnahmen-Überschuss-Rechnern

beliebte Gestaltung verworfen.

Bildung einer Rückstellung für Verpflichtungen aus einem Kundenkartenprogramm

Der Bundesfinanzhof hatte zu entscheiden, ob die auf einem Bonuspunktesystem beruhende Verpflichtung eines Einzelhändlers, Kunden bei zukünftigen Einkäufen Rabatte zu gewähren, die sich nach einem Prozentsatz der in der Vergangenheit getätigten Umsätze bemessen, bereits mit der Ausgabe der entsprechenden Gutscheine oder aber erst durch zukünftige Einkäufe des jeweiligen Kunden wirtschaftlich verursacht ist und ob insoweit das Passivierungsverbot des § 5 Abs. 2a EStG eingreift.

Wenn sich ein Handelsunternehmen gegenüber den an seinem Kundenkartenprogramm teilnehmenden Kunden verpflichtet, diesen im Rahmen eines Warenkaufs in Abhängigkeit von der Höhe des Warenkaufpreises Bonuspunkte bzw. Gutscheine zu gewähren, die der Karteninhaber innerhalb des Gültigkeitszeitraums bei einem weiteren Warenkauf als Zahlungsmittel einsetzen kann, ist für die am Bilanzstichtag noch nicht eingelösten Bonuspunkte bzw. Gutscheine eine Rückstellung für ungewisse Verbindlichkeiten zu bilden, wenn wahrscheinlich ist, dass die Verbindlichkeit entsteht und dass das Unternehmen in Anspruch genommen werden wird.

Eine entsprechende Anrechnungsverpflichtung stelle keine Verpflichtung dar (§ 5 Abs. 2a EStG).

Erbschaftsteuer

Anlaufhemmung bei der Erbschaftsteuer bei unklaren Verhältnissen

Um die Verjährungsfrist für die Erbschaftsteuer in Gang zu setzen, muss der Erbe mit einer solchen Zuverlässigkeit und Gewissheit Kenntnis von seinem unangefochtenen Erbschaftserwerb erlangt haben, dass er in der Lage ist und von ihm deshalb auch erwartet werden kann, seine Anzeigepflicht (§ 30 ErbStG) zu erfüllen. So entschied das Sächsische Finanzgericht.

Der Anlauf der Festsetzungsfrist wurde im Streitfall auch nicht aus anderen Gründen in Gang gesetzt. Die Anzeige des Erbfalls durch andere als den Erben, zum Beispiel eine Bank, lasse die Festsetzungsfrist nicht beginnen.

Bei völlig unklaren Verhältnissen könne im Einzelfall Kenntnis erst mit der Erteilung des Erbscheins vorliegen. Wenn ein Nachlasspfleger eingesetzt werde, stehe es im Ermessen des Finanzamts, den Erbschaftsteuerbescheid diesem gegenüber zu erlassen.

Grunderwerbsteuer

Bemessungsgrundlage der Grunderwerbsteuer bei Grundstückserwerb von erschließungspflichtiger

Gemeinde

Beim Erwerb eines unerschlossenen Grundstücks von einer erschließungspflichtigen Gemeinde ist die Grunderwerbsteuer regelmäßig nur auf den Preis für das unerschlossene Grundstück zu zahlen. Dies gilt auch dann, wenn der Erwerber sich vertraglich verpflichtet, für die künftige Erschließung einen bestimmten Betrag an die Gemeinde zu zahlen. Dies entschied der Bundesfinanzhof.

Im Streitfall erwarb die Klägerin von der erschließungspflichtigen Gemeinde einen Miteigentumsanteil an einem unbebauten und unerschlossenen Grundstück. In dem Kaufvertrag waren Entgelte für das Grundstück und für die künftige Erschließung jeweils gesondert ausgewiesen. Das beklagte Finanzamt setzte Grunderwerbsteuer fest und legte als Bemessungsgrundlage den Gesamtpreis unter Einbeziehung der Erschließungskosten zugrunde.

Der Bundesfinanzhof entschied, dass ein solcher Vertrag regelmäßig in einen privatrechtlichen Vertrag über den Erwerb des unerschlossenen Grundstücks und einen öffentlich-rechtlichen Vertrag über die Ablösung des Erschließungsbeitrags aufzuteilen ist. Eine solche Ablösungsabrede sei nur öffentlich-rechtlich zulässig; als privatrechtliche Vereinbarung wäre sie nichtig. Das Vertragswerk sei jedoch so auszulegen, dass es weitestmöglich wirksam bleibt. Der Verkauf eines noch zu erschließenden Grundstücks durch die erschließungspflichtige

Gemeinde sei nach Auffassung der Richter nicht mit dem Verkauf durch einen privaten Erschließungsträger zu verwechseln.

Verfahrensrecht

Verantwortlichkeit eines „nominellen“ Geschäftsführers für die Erfüllung der steuerlichen Pflichten der GmbH

Die Verantwortlichkeit eines Geschäftsführers für die Erfüllung der steuerlichen Pflichten der GmbH ergibt sich allein aus der nominellen Bestellung zum Geschäftsführer. Dies sei auch dann der Fall, wenn der Geschäftsführer nur als Strohmann fungiere, so das Finanzgericht Münster.

Gemäß § 69 Satz 1 AO haften die in den §§ 34 und 35 AO bezeichneten Personen, soweit Ansprüche aus dem Steuerschuldverhältnis in Folge vorsätzlicher oder grob fahrlässiger Verletzung der ihnen auferlegten Pflichten nicht oder nicht rechtzeitig festgesetzt oder erfüllt werden. Zu den potenziellen Haftungsschuldnern gehören u. a. die

gesetzlichen Vertreter juristischer Personen. Gesetzlicher Vertreter einer GmbH ist deren Geschäftsführer. Gemäß § 34 Abs. 1 Satz 1 AO haben die gesetzlichen Vertreter juristischer Personen und die Geschäftsführer von nicht rechtsfähigen Personenvereinigungen deren steuerliche Pflichten zu erfüllen.

Die Klägerin war als (einzige) nominelle Geschäftsführerin und spätere Liquidatorin der GmbH deren gesetzliche Vertreterin, und zwar von der Gründung der Gesellschaft im Jahr 2007 bis in das Jahr 2017. Inwieweit die Klägerin diese Aufgabe tatsächlich erfüllt habe, sei tatbestandlich ebenso ohne Bedeutung wie der Umstand, dass ihr Ehemann tatsächlich die Geschäfte der GmbH geführt habe. Da es den Eheleuten gerade auf die Bestellung der Klägerin als Geschäftsführerin ankam, liege auch nicht etwa ein Scheingeschäft vor. Dass die Klägerin in der GmbH nicht tatsächlich die Geschäfte führte, sondern nur als Strohfrau fungierte, ändere an der objektiv vorliegenden Pflichtverletzung

nichts. (Az. 4 K 1469/20).

Newsletter August 2024

22. Juli 2024

Unser Kanzlei-Newsletter für August 2024 beinhaltet u.a. folgende Themen: - "Wasch-Service" -Kosten sind keine haushaltsnahen Dienstleistungen - Steuerbegünstigte Zuwendungen an Arbeitnehmer: Beiträge zu einer Gruppenunfallversicherung - Zweites Jahressteuergesetz 2024 - Referentenentwurf

Newsletter Juli 2024

21. Juni 2024

Unser Kanzlei-Newsletter für Juli 2024 beinhaltet u.a. folgende Themen: - Steuerliche Fragen bei Überlassung von Fahrrädern und E-Bikes mit Zubehör an Arbeitnehmer - Spenden anlässlich Hochwasserhilfe sind steuerlich absetzbar - Gewinnerzielungsabsicht bei Betrieb einer Photovoltaik-Anlage auf dem eigenen Haus