Termine Juli 2024

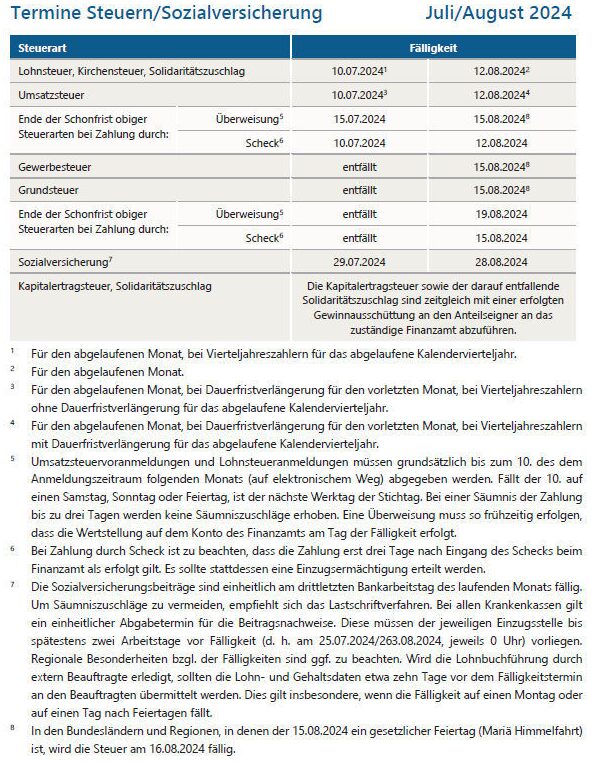

Bitte beachten Sie folgende Termine, zu denen die Steuern fällig werden:

Für Einkommensteuerpflichtige

Steuerliche Auswirkung von Vereinbarungen über Gewährung von Pensionszusagen an Gesellschafter-Geschäftsführer einer GmbH

Der Bundesfinanzhof hatte sich mit der steuerlichen Auswirkung von abgeschlossenen Vereinbarungen über die Gewährung von Pensionszusagen an Gesellschafter-Geschäftsführer einer GmbH zu befassen (Az. I R 29/21). Mit dieser Entscheidung wurden zwei wesentliche Bereiche auf diesem Rechtsgebiet dem Grunde nach geklärt. Zunächst stellte der Bundesfinanzhof fest, dass mit dem Begriff „Pensionszusage“ bzw. „Pensionsverpflichtung“ gem. § 6a Abs. 1 EStG mehrere unterschiedliche Leistungen eines Unternehmens an den/die Pensionsberechtigten verbunden sind. Die Rechtsfolge der Versagung einer Rückstellungsbildung tritt deshalb auch nicht nach dem Grundsatz „ganz oder gar nicht“ ein, wie es der Ausdruck „wenn“ im Gesetz impliziert, sondern es gibt auch Teil-Anerkennungen der zugesagten Leistungen, wie es aus dem Ausdruck „soweit“ im Gesetzestext abgeleitet werden kann. Unter die Teilleistungen fallen: der laufende Rentenbezug in der zugesagten Höhe, eine mögliche Invaliditätsrente und auch die Witwenrente/Witwerrente nach Maßgabe der gesetzlich in § 6a Abs. 1 und Abs. 2 EStG vorgesehenen Voraussetzungen.

Die jeweiligen Einzelleistungen seien daher zunächst auf die eingehaltenen Voraussetzungen zu prüfen und ggf. sind Rückstellungen für einzelne Versorgungsleistungen zu versagen, jedoch für andere Teilleistungen zulässig. Ergebe sich für eine Invaliditätsrente z. B. keine eindeutige Regelung über die Erwerbsminderung, könne hierfür keine Rückstellung gebildet werden, die Verpflichtung aus der Altersrente bleibe aber bestehen. Aber auch wenn einzelne Elemente „einer in Aussicht gestellten Leistung“ nicht klar und eindeutig bestimmbar sind, kann die verbleibende Leistung weiterhin rückstellungsfähig sein. So sah der Bundesfinanzhof im Urteilsfall die Regelung über einen vorzeitigen Beginn der Altersrente vor dem grundsätzlich vereinbarten Rentenbeginn mit dem 65. Lebensjahr als nicht eindeutig geregelt an. Daher konnte die Rückstellungsberechnung nur auf die Vollendung dieses Lebensalters erfolgen und auch eine Rentenzahlung für davorliegende Zeiträume war keine Betriebsausgabe, sondern eine verdeckte Gewinnausschüttung. Folgerichtig musste eine Neuberechnung für die Rückstellungen in den davorliegenden Jahren vorgenommen werden und es erfolgte die Zurückverweisung des Falles an das Finanzgericht.

Verdeckte Gewinnausschüttung im Zusammenhang mit der Einräumung eines Vorkaufsrechts an einem Grundstück

Der Kläger war Alleingesellschafter der J. GmbH, die ihrerseits Alleingesellschafterin der Q. GmbH war. Außerdem war der Kläger Eigentümer eines Grundstücks in Spanien. Im Jahr 2013 räumte er der Q. GmbH ein Vorkaufsrecht an dem Grundstück in Spanien ein, die sich im Gegenzug verpflichtete, Verbindlichkeiten des Klägers zu übernehmen. Später übte die Q. GmbH das Vorkaufsrecht aus und vermietete das Grundstück an den Kläger. Das Finanzamt sah darin eine verbilligte Nutzungsüberlassung, die es als verdeckte Gewinnausschüttung qualifizierte.

Werden im Gegenzug für die Einräumung eines Vorkaufsrechts an einem im Eigentum des mittelbaren Alleingesellschafters einer GmbH stehenden Grundstücks private Grundschulden des Gesellschafters übernommen, ist dem Gesellschafter nach dem Urteil des Finanzgerichts Düsseldorf eine verdeckte Gewinnausschüttung (i. S. v. § 8 Abs. 3 Satz 2 KStG) in Höhe der übernommenen Verbindlichkeiten hinzuzurechnen, wenn seitens der GmbH kein betriebliches Interesse an der Nutzung für dieses Grundstück besteht und sich aus dem Vorkaufsrecht keine sonstigen Vorteile für sie ergeben (Az. 9 K 1598/20 E).

Steuerliche Fragen bei Überlassung von Fahrrädern und E-Bikes mit Zubehör an Arbeitnehmer

Für den Zeitraum vom 01.01.2019 bis 31.12.2030 werden vom Arbeitgeber zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährte Vorteile für die Überlassung eines betrieblichen (Elektro-)Fahrrads an den Arbeitnehmer steuerfrei gestellt (§ 3 Nr. 37 EStG). Die Steuerfreiheit hat die Sozialversicherungsfreiheit zur Folge. E-Bikes, bei denen es sich technisch um Kraftfahrzeuge handelt (weil der E-Motor auch Geschwindigkeiten über 25 km/h unterstützt), können nicht steuerfrei überlassen werden. Die Steuerbefreiung nach § 3 Nr. 37 EStG gilt nur für zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährte Vorteile (on-top). In der Praxis wird jedoch der Großteil der sog. Job- oder Firmenräder im Rahmen von Gehaltsumwandlungs-/Leasing-Modellen an Arbeitnehmer überlassen. Bei den gängigen Leasing-Modellen least i. d. R. der Arbeitgeber das Firmenrad und überlässt es dem Arbeitnehmer im Rahmen einer Nutzungsvereinbarung mittels Gehaltsumwandlung. In diesem Fall ergibt sich ein monatlicher steuerpflichtiger geldwerter Vorteil in Höhe von 1 % der auf volle 100 Euro abgerundeten geviertelten unverbindlichen Preisempfehlung (Brutto-UVP) des überlassenen Firmenrads.

Im Rahmen der Leasingmodelle besteht häufig die Möglichkeit, fahrradtypisches Zubehör mitzuleasen bzw. gingen zu dieser Frage zahlreiche Anrufungsauskünfte (§ 42e EStG) bei den Finanzämtern ein. Um eine einheitliche Rechtsauslegung sicherzustellen, hat sich die Finanzverwaltung in H 3.37 LStH 2024 zum steuerlichen Umgang von Fahrradzubehör geäußert. Danach gehören zum fahrradtypischen Zubehör alle unselbstständigen Einbauten. Als steuerlich begünstigtes Zubehör stuft die Finanzverwaltung nur fest am Rahmen des Fahrrads oder anderen Fahrradteilen verbaute Zubehörteile, wie z. B. Fahrradständer, Gepäckträger, Schutzbleche, Klingel, Rückspiegel, Schlösser, Navigationsgeräte, andere angebaute Träger oder modellspezifische Halterungen ein.

In H 3.37 LStH 2024 nennt die Finanzverwaltung auch Beispiele für steuerlich nicht begünstigtes fahrradtypisches Zubehör. Hierzu zählt die Fahrerausrüstung (z. B. Helm, Handschuhe, Kleidung o. Ä.), in modellspezifische Halterungen einsetzbare Geräte (z. B. Smartphone, mobiles Navigationsgerät) oder andere Gegenstände (z. B. Fahrradanhänger, Lenker?, Rahmen? oder Satteltaschen oder Fahrradkorb). Dieses steuerlich nicht begünstigte Fahrradzubehör muss vom Arbeitgeber nach § 8 Abs. 2 Satz 1 EStG gesondert bewertet werden und stellt beim Arbeitnehmer regelmäßig steuerpflichtigen Arbeitslohn dar.

Spenden anlässlich Hochwasserhilfe sind steuerlich absetzbar

In Teilen Süddeutschlands haben viele Menschen durch die heftigen Unwetter und die folgenden Überflutungen Schäden erlitten. Hilfsorganisationen sind überall dort zur Stelle, wo es Bedarf gibt. Wer ihnen mit einer Spende unter die Arme greifen möchte, kann davon steuerlich profitieren.

Bei Spenden an eine gemeinnützige Organisation von bis zu 300 Euro genügt dem Finanzamt ein einfacher Nachweis – zum Beispiel ein Kontoauszug oder ein Screenshot der Überweisung. Der Nachweis sollte den Namen und die Kontonummer des Spenders und des Empfängers enthalten. Wer mehr als 300 Euro spenden möchte, braucht als Nachweis in der Regel eine Spendenbescheinigung, die die empfangende Organisation ausstellt. In Katastrophenfällen können Finanzbehörden diese Regelung aufweichen und auch bei höheren Zuwendungen den einfachen Nachweis akzeptieren. Voraussetzung ist, dass das Geld auf ein eigens für den jeweiligen Katastrophenfall eingerichtetes Sonderkonto geht. Steuerlich absetzbar sind nur Spendenbeträge bis zu einer Höhe von 20 Prozent der eigenen Jahreseinkünfte.

Ein Beleg muss nicht direkt mitgesendet werden. Er sollte aber zur Hand sein, falls das Finanzamt danach fragt.

|

Hinweis Seriöse Organisationen kann man zum Beispiel an dem Spendensiegel des Deutschen Zentralinstituts für soziale Fragen (DZI) erkennen. |

Die Finanzämter in Baden-Württemberg wollen alle ihnen zur Verfügung stehenden steuerlichen Maßnahmen ausschöpfen, um den vom Hochwasser betroffenen Bürgern sowie Unternehmen entgegenzukommen. Konkrete Erleichterungen sind z. B. angepasste steuerliche Vorauszahlungen oder die Stundung von fälligen Einkommen-, Körperschaft- oder Umsatzsteuerbeträgen. In begründeten Fällen ist es außerdem möglich, dass Vollstreckungen aufgeschoben werden, ohne dass dafür Säumniszuschläge gezahlt werden müssen. Alle Betroffenen können sich direkt an das jeweils zuständige Finanzamt wenden.

|

Hinweis Auch in weiteren von Hochwasser betroffenen Bundesländern wie Bayern und Rheinland-Pfalz werden Soforthilfen angeboten. |

Deutschen Zentralinstituts für soziale Fragen (DZI), https://www.dzi.de/spendenberatung/spenden-siegel/liste-aller-spenden-siegel-organisationen-a-z/

Katastrophenerlass zu den steuerlichen Maßnahmen, https://fm.baden-wuerttemberg.de/fileadmin/redaktion/m-fm/intern/Dateien_Downloads/Steuern/240604_Katastrophenerlass-BW.pdf

Soforthilfe Bayern, https://www.bayern.de/bericht-aus-der-kabinettssitzung-vom-4-juni-2024/?seite=2453

Soforthilfe Baden-Württemberg, https://add.rlp.de/service/presse/detail/finanzielle-unterstuetzung-nach-unwetter-rund-um-pfingsten

Genussrechtsausschüttungen als Einkünfte aus nichtselbstständiger Arbeit oder Einkünfte aus Kapitalvermögen

Ein Genussrecht beteiligt Gläubiger an Unternehmensgewinnen, wobei der Gläubiger nicht über Eigentümerrechte verfügt. Ausschüttungen aus nur den Führungskräften angebotenen Genussrechten am Arbeitgeber sind nach Ansicht des Hessischen Finanzgerichts jedenfalls dann Arbeitslohn, wenn die mögliche Verzinsung des Genussrechtskapitals die marktübliche Rendite übersteigt.

Eine Qualifikation der Ausschüttungen als Einkünfte aus Kapitalvermögen folgt in diesem Fall auch nicht daraus, dass der Arbeitnehmer die Genussrechte aus eigenem Vermögen erworben hat, ein effektives Verlustrisiko trägt und ihm die Ausschüttungen auch bei krankheitsbedingtem Ausfall oder im Fall der Elternzeit im gesamten Geschäftsjahr zustehen (Az. 11 K 1111/21).

Gewinn aus der Veräußerung zuvor im Rahmen eines Management-Beteiligungsprogramms erworbener Aktien als Arbeitslohn

Ein Überschuss aus der Veräußerung zuvor im Rahmen eines Management-Beteiligungsprogramms erworbener Aktien kann unter Berücksichtigung aller Umstände des Einzelfalls durch das Dienstverhältnis – und nicht etwa durch eine davon unabhängige und eigenständige Sonderrechtsbeziehung – veranlasst und damit eine Zuwendung des Arbeitgebers sein.

Das ist laut Finanzgericht Köln dann der Fall, wenn die Aktien verbilligt erworben wurden und besondere Umstände aus dem Arbeitsverhältnis Einfluss auf die Veräußerbarkeit und die Wertentwicklung der Aktien hatten. Im Streitfall war das zu bejahen: Es bestand ein Anspruch auf Ausschüttung in Form von Rückkäufen nach Unverfallbarkeit der Aktien und die Abhängigkeit der Höhe des Rückveräußerungswerts der Aktien vom Fortbestehen des Arbeitsverhältnisses (Az. 11 K 1493/16).

Gewinnerzielungsabsicht bei Betrieb einer Photovoltaik-Anlage auf dem eigenen Haus

Der Beurteilung, ob eine PV-Anlage mit Gewinnerzielungsabsicht betrieben wird, ist ein Prognosezeitraum von 20 Jahren zugrunde zu legen. Wenn die erzeugte Strommenge vom Kleinanlagenbetreiber nicht nachgewiesen wird, kann sie aus Vereinfachungsgründen unter Berücksichtigung einer durchschnittlichen Volllaststundenzahl von 1.000 kWh/kWp geschätzt werden. Hinsichtlich des selbst verbrauchten Stroms kommt es zu einer mit dem Teilwert als Betriebseinnahme zu erfassenden Entnahme (§ 4 Abs. 1 Satz 1 EStG und § 4 Abs. 1 Satz 2 EStG). Der Teilwert des selbst verbrauchten Stroms entspricht den für seine Erzeugung aufgewandten Kosten (Anschaffungskosten der PV-Anlage und Betriebskosten, verteilt auf die in 20 Jahren zu erwartende Stromproduktion) und kann bei der Totalgewinnermittlungsprognose nicht etwa mit dem von der Finanzverwaltung in bestimmten Fällen aus Vereinfachungsgründen akzeptierten Pauschalwert von 0,20 Euro/kWh angesetzt werden. Bei der Totalgewinnermittlungsprognose ist kein Restwert der PV-Anlage nach Ablauf der 20-jährigen Nutzungsdauer als Einnahme zu berücksichtigen.

Bei dem Betrieb einer PV-Anlage spricht der Beweis des ersten Anscheins zunächst dafür, dass sie in der Absicht der Gewinnerzielung betrieben wird. Dieser Anscheinsbeweis wird aber bereits dadurch erschüttert, dass nach einer Totalgewinnprognose innerhalb eines Zeitraums von 20 Jahren kein Gewinn erzielt werden kann. Wenn der Steuerpflichtige die Verluste aus der PV-Anlage im Hinblick darauf hingenommen hat, dass der selbst erzeugte Strom finanziell deutlich günstiger ist als der von einem Stromanbieter bezogene, ist von persönlichen und außerhalb der steuerrechtlich relevanten Einkünftesphäre liegenden, gegen eine Einkünfteerzielungsabsicht sprechenden Gründen für den Betrieb der PV-Anlage auszugehen. Im Streitfall vor dem Finanzgericht Baden-Württemberg hat die Finanzbehörde die geltend gemachten Verluste aus Gewerbebetrieb mangels Einkünfteerzielungsabsicht des Klägers zutreffend nicht anerkannt (Az. 10 K 646/22).

Für Umsatzsteuerpflichtige

Verlagerung der Steuerschuldnerschaft – Anforderungen an die Person des Leistungsempfängers

Der Bundesfinanzhof hatte zu entscheiden, ob eine Umkehr der Steuerschuldnerschaft auf den Leistungsempfänger (§ 13b Abs. 5 Satz 1 i. V. m. §§ 13b Abs. 1, 3a Abs. 2 UStG) voraussetzt, dass dem Leistungsempfänger eine gültige Umsatzsteuer-Identifikationsnummer erteilt wurde und er diese dem Leistenden mitgeteilt hat oder ob der Nachweis der Unternehmereigenschaft des Leistungsempfängers auch auf andere Weise als durch dessen Umsatzsteuer-Identifikationsnummer erbracht werden kann (Az. V R 20/21).

Fraglich war hier, welche Anforderungen ein im übrigen Gemeinschaftsgebiet ansässiger Unternehmer, der im Inland sonstige Leistungen nach § 3a Abs. 2 oder Abs. 5 UStG an Unternehmer und Nichtunternehmer erbringt, zu erfüllen hat, damit er von einer Steuerschuldnerschaft seiner unternehmerischen Leistungsempfänger nach § 13b UStG ausgehen kann.

Für die Verlagerung der Steuerschuldnerschaft (§ 13b Abs. 5 Satz 1 Halbsatz 1 UStG) komme es nicht auf die Verwendung einer gültigen Umsatzsteuer-Identifikationsnummer durch den Leistungsempfänger an. Die Verlagerung der Steuerschuldnerschaft vom leistenden Unternehmer auf den Leistungsempfänger wirke zu Gunsten des leistenden Unternehmers und führe zu einer den leistenden Unternehmer hinsichtlich der Voraussetzungen des § 13b Abs. 5 Satz 1 Halbsatz 1, Abs. 1 UStG treffenden Feststellungslast. Eine Entscheidung auf Grundlage der Feststellungslast könne im finanzgerichtlichen Verfahren erst im Falle einer Unaufklärbarkeit des Sachverhalts getroffen werden.

Sonstige

Drohnenbefliegung eines Wohngrundstücks zur Beitragserhebung ist rechtswidrig

Der Bayerische Verwaltungsgerichtshof entschied, dass die geplante Drohnenbefliegung eines Wohngrundstücks zur Ermittlung der Geschossfläche rechtswidrig ist (Az. 4 CE 23.2267).

Die Stadt Neumarkt-Sankt Veit plante ursprünglich für Oktober 2023 eine Drohnenbefliegung verschiedener Wohngrundstücke, um die Geschossfläche der dort vorhandenen Gebäude zu bestimmen. Die dadurch erlangten Daten sollten zur Berechnung des sog. Herstellungsbeitrags dienen, der für den Anschluss von Grundstücken an die gemeindliche Abwasserentsorgung erhoben wird. Nachdem der Antragsteller, dem ein Wohngrundstück im Stadtgebiet gehört, über die geplante Drohnenbefliegung informiert worden war, wandte er sich an das Verwaltungsgericht München, das seinem Eilantrag stattgab. Gegen diesen Beschluss legte die Stadt Beschwerde zum Bayerischen Verwaltungsgerichtshof ein.

Gesetzgebung

Gesetz über künstliche Intelligenz (KI): Rat der EU

Am 21.05.2024 hat der Rat der EU das sog. Gesetz über künstliche Intelligenz verabschiedet. Die Gesetzgebung folgt einem „risikobasierten“ Ansatz, was bedeutet, dass die Regeln umso strenger sind, je höher das Risiko ist, der Gesellschaft Schaden zuzufügen.

Das neue Gesetz zielt darauf ab, die Entwicklung und Einführung sicherer und vertrauenswürdiger KI-Systeme im gesamten EU-Binnenmarkt sowohl durch private als auch öffentliche Akteure zu fördern. Gleichzeitig soll die Achtung der Grundrechte der EU-Bürger sichergestellt und Investitionen und Innovationen im Bereich der künstlichen Intelligenz in Europa gefördert werden. Das KI-Gesetz gilt nur für Bereiche des EU-Rechts und sieht Ausnahmen etwa für Systeme vor, die ausschließlich für Militär- und Verteidigungszwecke sowie für Forschungszwecke genutzt werden.

Regeln zur europäischen digitalen Identität in Kraft: Digitale Brieftasche kommt 2026

Die Vorschriften zur Einführung einer europäischen digitalen Identität sind am 20.05.2024 in Kraft getreten. Sie sollen den Weg dafür ebnen, dass alle Bürger der EU ab 2026 die europäische digitale Brieftasche nutzen können. Diese soll aus einer mobilen App bestehen, die in jedem Mitgliedstaat ausgegeben wird. Sie soll es den EU-Bürgern und -Einwohnern ermöglichen, sich online in voller Sicherheit auszuweisen und auf öffentliche und private Online-Dienste in ganz Europa zuzugreifen.

Jahressteuergesetz 2024 vom Bundeskabinett beschlossen

Das Bundeskabinett hat am den Entwurf eines Jahressteuergesetzes (JStG 2024) beschlossen. Es sieht wesentliche Maßnahmen vor, um z. B. den Abbau von Bürokratie voranzutreiben oder die Digitalisierung zu beschleunigen und ändert mit etwa 130 Einzelmaßnahmen eine Vielzahl von Gesetzen quer durch das Steuerrecht. Da die Gesetzgebungsverfahren in der letzten Zeit gezeigt haben, dass Verschiebungen oftmals vorkommen, kann bisher noch keine definitive Aussage zum weiteren Zeitplan getroffen werden.

Grundsteuer: Hebesatzempfehlungen für Hessens Kommunen berechnet

Ab 2025 gilt die neue Grundsteuer. Ein Ziel dabei ist die Aufkommensneutralität für die Kommunen. Die Empfehlungen des Landes Hessen zu den Hebesätzen wurden nun vorgestellt. Eine Kommune soll 2025 unter dem neuen Recht etwa gleich viel Grundsteuer einnehmen wie 2024 unter dem alten Recht. Maßgebliche Stellschraube dafür ist der Hebesatz. Das Land gibt Empfehlungen, mit welchen Hebesätzen Aufkommensneutralität zu erreichen ist. Die Empfehlungen des Landes sind für die Kommunen nicht bindend. 344 Kommunen könnten nach der mathematisch berechneten Empfehlung ihren Hebesatz für die Grundsteuer B senken, 72 ihn erhöhen und 5 den bisherigen erneut beschließen, um Aufkommensneutralität sicherzustellen.

Bekanntgabe von Steuerbescheiden an Samstagen abgewendet

Mit dem im Bundestag am 13.06.2024 beschlossenen Postrechtsmodernisierungsgesetz wurde das Postrecht modernisiert und unter anderem auch die Laufzeitvorgaben für die Zustellung von Briefen durch für die Postdienstleister verlängert. Um die Vermutungsregelungen für die Bekanntgabe von Verwaltungsakten an die verlängerten Laufzeitvorgaben anzupassen, wird die bisher vorgesehene Dreitagesfrist in eine Viertagesfrist verändert. Damit gelten Steuerbescheide und andere Verwaltungsakte als am vierten Tag nach deren Aufgabe zur Post als bekannt gegeben, statt wie bisher nach drei Tagen; beim elektronischen Abruf von Bescheiddaten entsprechend vier Tage nach Bereitstellung der Daten.

Die verlängerten Laufzeitvorgaben führen auch zu Anpassungen bei der Fristberechnung. In seiner Stellungnahme S 07/24 hatte sich der Deutsche Steuerberaterverband e.V. (DStV) an den Gesetzgeber gewandt und dafür eingesetzt, die Frist nicht am Wochenende enden zu lassen. Im Wirtschaftsausschuss des Bundestages wurde daraufhin nachgebessert (BT-Drs. 20/11817) und eine Bekanntgabe von Steuerbescheiden an Samstagen abgewendet. Das Gesetz muss jetzt noch den Bundesrat passieren.

Newsletter November 2024

18. Oktober 2024

Unser Kanzlei-Newsletter für November 2024 beinhaltet u.a. folgende Themen: - Steuerermäßigung für Erneuerung einer Heizungsanlage nur nach Montage und vollständiger Überweisung des Rechnungsbetrags - Bei Lieferung von Mieterstrom zum Vorsteuerabzug berechtigt - Schreiben des Bundesministeriums für Finanzen zur E-Rechnung veröffentlicht

Newsletter Oktober 2024

20. September 2024

Unser Kanzlei-Newsletter für Oktober 2024 beinhaltet u.a. folgende Themen: - Teilweise Schenkung einer Immobilie ist kein privates Veräußerungsgeschäft - Vergabe der Wirtschafts-Identifikationsnummer ab November 2024 - Grundfreibetrag 2024 soll um 180 Euro steigen

Newsletter September 2024

2. September 2024

Unser Kanzlei-Newsletter für September 2024 beinhaltet u.a. folgende Themen: - Steuerbilanzielle Rückstellung für Altersfreizeit - Steuerfreie Zuschläge für Bereitschaftsdienste - Bewirtung eigener Arbeitnehmer - "Geschäftliche" Veranlassung von Bewirtungskosten? - Zuwendungen anlässlich von Betriebsveranstaltungen